Is het openen van een buitenlandse rekening lucratief voor jou als digital nomad?

Wil je een rekening openen in het buitenland? Als je langere tijd in het buitenland verblijft, kun je veel voordeel hebben van een lokale bankrekening. Maar ook als je continu doorreist of juist veelal in Nederland bent, kan een buitenlandse rekening voordelig zijn. We helpen je graag op weg met de regels, de voor- en nadelen en enkele regio’s die mogelijk interessant zijn.

Hoewel rondreizende ondernemers, expats en digital nomads wellicht sneller geneigd zijn om de mogelijkheden van een buitenlandse rekening te verkennen, weten velen (nog) niet dat het ook voor je particuliere bankzaken mogelijk is om in het buitenland te bankieren. Zelfs als je niet in betreffende land verblijft.

Offshore bankieren wordt door een toenemend aantal mensen wereldwijd toegepast als een legale manier om hun activa te diversifiëren en te beschermen. Zo kun je je geld met een buitenlandse rekening bijvoorbeeld eenvoudig in andere valuta’s bewaren. Afhankelijk van wisselkoersen en inflatieniveaus kan dit lucratief zijn.

Ook kun je profiteren van aantrekkelijke rentes door in het buitenland te sparen. Bovendien vergroot het je vermogen om te investeren in buitenlandse markten.

Als je op zoek bent naar de optimale buitenlandse rekening voor jouw situatie, kun je je op verschillende manieren online oriënteren. Het is vooral belangrijk om jezelf vooraf af te vragen wat je belangrijkste motivatie is: wil je meer rente op je betaalrekening? Een gunstigere spaarrente? Meer betaalgemak in een bepaalde regio waar je regelmatig verblijft? Of wellicht minder kosten maken voor specifieke (terugkerende) internationale transacties of geldopnames bij ATM’s buiten Nederland?

Op basis van je antwoorden op bovenstaande vragen, kun je gericht op zoek naar een buitenlandse bank die de beste dienstverlening biedt voor jouw wensen.

Internationale bankrekening openen

In plaats van een lokale buitenlandse bankrekening openen kiezen vele digital nomads er voor om een een digitale internationale bankrekening te openen zoals N26 en Transferwise. Dit omdat er minder regels aan digitale Internationale bankrekening verbonden zitten en het simpelweg gemakkelijker is dan een lokale bankrekening in het buitenland.

De beste opties voor een Internationale bankrekening:

N26 Card:

N26 is een Duitse online bank met als doel om de stoffige ervaringen met banken te moderniseren en te vergemakkelijken in het digitale tijdperk. Het aanvragen van een N26 card kan volledig online worden gedaan. Voor Nederlandse consumenten is het aanvragen van een N26 Card zelfs volledig gratis.

Voordelen van N26:

- Gratis Mastercard (Debitcard)

- Gratis betaalrekening

- Zeer goedkoop geld overmaken buiten de EU

- Binnen je account kun je je aanmelden voor verschillende currencies

- Geen extra betaalkosten buiten de EU

Bekijk hier meer informatie over de N26 Card

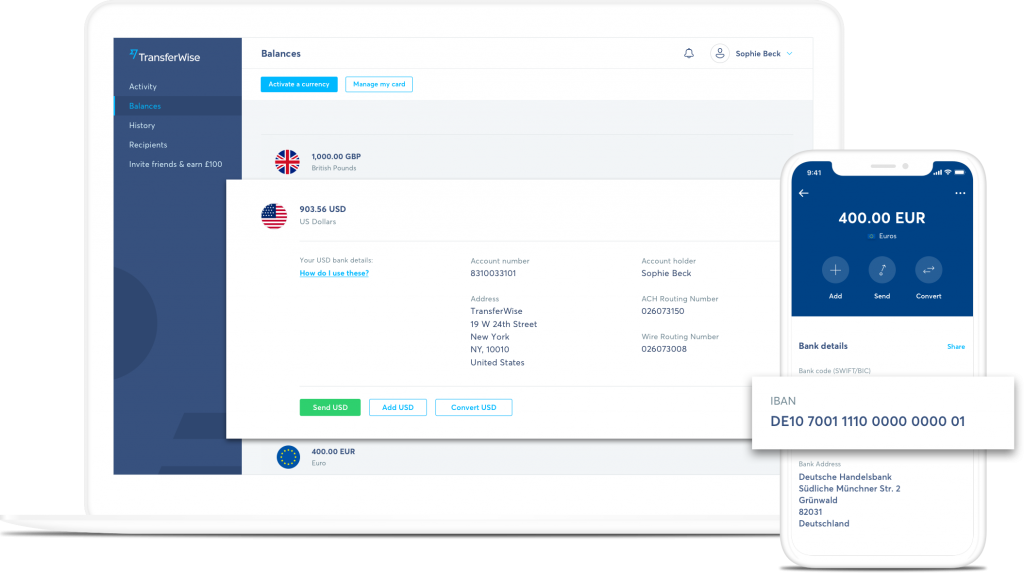

Transferwise card:

Transferwise is één van de snelst groeiende online banken ter wereld. Het doel van Transferwise is om internationale transacties zo laag mogelijk te houden, waar dan ook ter wereld. Met Transferwise is het mogelijk om ruim 5 keer goedkoper, zeer eenvoudig en betrouwbaar, geld te versturen van een Nederlandse betaalrekening naar een buitenlandse rekening.

Voordelen van Transferwise:

- Geld overmaken naar een buitenlandse rekening, zonder een account te hoeven hebben

- Zeer snelle overboekingen

- Ruim 5 keer goedkoper dan een traditionele bank

- Gratis betaalrekening en bankpas

- Eenvoudig online een rekening openen

- Betrouwbaar

- Geschikt voor IDEAL betalingen

Bekijk hier meer informatie over de Transferwise card

Regels voor het openen van een bankrekening in het buitenland

De wereld van het buitenlands of offshore bankieren is de afgelopen decennia sterk veranderd en de regels en nalevingsnormen zijn dramatisch toegenomen sinds de dagen van de geheime Zwitserse bankrekeningen.

Met nieuwe wet- en regelgeving zoals FATCA en de Common Reporting Standard , is het belangrijker dan ooit dat je offshore-strategie transparant en legitiem is. Zorg er dus voor dat je je buitenlandse rekening te allen tijde doorgeeft aan de belastingdienst in het land waarin je belasting verschuldigd bent over jouw vermogen.

Belangrijkste voordelen van een buitenlandse rekening

Profiteren van hogere rente

Het belangrijkste voordeel waar particulieren van kunnen profiteren met een buitenlandse rekening is de hogere rente. De rentes bij de Nederlandse banken zijn al jaren historisch laag te noemen. Door je geld op een rekening in het buitenland weg te zetten waar de rentestanden voordeliger zijn, kun je voorkomen dat sparen je geld kost in plaats van oplevert.

Besparen op ATM-kosten

Als je veel rondreist, zullen de wisselende en soms hoge ATM-kosten je niet onopgemerkt zijn gebleven. Hoewel deze kosten (sterk) variëren van geldautomaat tot geldautomaat en van bank tot bank, staat het buiten kijf dat je voordeliger kunt pinnen als je gebruikmaakt van een lokale bankrekening; geld opnemen bij een automaat van je eigen bank is meestal volledig kosteloos.

Gunstige wisselkoersen benutten

Een ander groot voordeel van het hebben van een bankrekening in het buitenland is dat je de wisselkoersen in jouw voordeel kunt gebruiken. Zo kun je ervoor kiezen om precies op het moment dat dit voor jou het meeste rendement oplevert geld te wisselen en te storten op je buitenlandse rekening of het juist van je rekening af te halen als dit gunstiger is.

Valuta gebruiken als investering

Als je een buitenlandse rekening hebt, kun je de valuta van de betreffende rekening ook als investering gebruiken. Je kunt met een rekening in het buitenland namelijk inspelen op de verwachte economische ontwikkelingen in dat land of die regio. Als een bepaalde currency momenteel goedkoop is, maar de regio economisch in de lift zit, kun je met een buitenlandse rekening van de opwaartse koers profiteren. Je hoeft je valuta alleen maar op het juiste moment op je buitenlandse rekening te zetten.

Eventueel protest van je Nederlandse bank voorkomen

Met een buitenlandse rekening kun je bovendien voorkomen dat je heibel krijgt met je huidige Nederlandse bank, aangezien deze meestal niet graag met Nederlanders in het buitenland werken. Zo heeft ABN AMRO in het verleden enkele duizenden Nederlanders met een particuliere rekening die langere tijd buiten de EU verbleven verzocht hun rekening bij hen op te heffen.

Beperkingen van een bankre威而鋼

kening in het buitenland

Uiteraard zijn er ook beperkingen aan bankrekeningen in het buitenland. Zo kan het lastiger zijn om van bepaalde dienstverlening gebruik te maken als je niet in het land van de bank zelf verblijft. Ook kunnen er kosten gemoeid zijn bij het openen van een rekening en zijn niet alle valuta even stabiel.

Oriënteer je daarom vooraf op de (online) service-levels van de bank in kwestie en de wisselkoers van de valuta van jouw keuze. Kijk ook naar eventuele bijkomende kosten, zoals kosten per transactie of kosten voor het gebruik van bepaalde diensten.

Benieuwd naar de mogelijkheden die in verschillende landen en regio’s worden geboden?

We zetten een aantal opties voor je uiteen die je wellicht niet eerder hebt overwogen.

6 regio’s in het buitenland met interessante opties voor het openen van een privé-rekening

1. Rekening openen in Georgië

Een land waar je misschien niet snel aan zou denken om een buitenlandse rekening in te openen, maar die interessante opties kan bieden, is het Oost-Europese Georgië . Het land ligt tussen Rusland en Turkije en telt ongeveer 5 miljoen inwoners.

Hoewel Georgië economisch en politiek veel turbulente tijden heeft doorstaan, verkeert het land sinds 1995 in betere omstandigheden dan voorheen en staat het inmiddels bekend om haar offshore financiële dienstverlening.

Buitenlanders zijn welkom bij alle banken en de procedure voor het openen van een account is snel en simpel. Om je financiën te diversifiëren, kan het openen van een bankrekening in Georgië dan ook een goede optie zijn. Er is geen minimale storting vereist en de enige documentatie die je nodig hebt, is een geldig paspoort.

Georgische banken bieden meestal de mogelijkheid om een rekening te openen in USD, EUR en GEL (de lokale currency, de Georgische Lari) en de tarieven die worden toegepast op de wisselkoersen zijn laag (ongeveer 0,10 tot 0,15%). De tarieven voor bankdiensten als overschrijvingen zijn aanzienlijk lager dan in Nederland.

Momenteel zijn de rentetarieven op bankdeposito’s aantrekkelijk voor zowel korte als lange termijn: tot 10% voor langlopende deposito’s in lokale valuta en 3,5% voor deposito’s in euro’s of Amerikaanse dollars.

Met betrekking tot de uitwisseling van bankinformatie neemt Georgië deel aan de FACTA, maar is niet toegewijd aan de Automatische Uitwisseling van Informatie (AEOI) van de OESO en heeft evenmin een TIEa-overeenkomst gesloten.

2. Rekening openen in Labuan

Labuan is een deelstaat in Maleisië. Het bestaat uit het gelijknamige Labuan-eiland en zes kleinere eilanden en ligt voor de kust van de staat Sabah in Oost-Maleisië. De hoofdstad van Labuan is Victoria en is het best bekend als een offshore financieel centrum dat sinds 1990 internationale financiële en zakelijke diensten aanbiedt via Labuan IBFC. Het wordt ook wel de parel van Borneo genoemd.

De vereisten voor het openen van een bankrekening in Labuan kunnen per bank verschillen. Hier dien je dus zelf naar te informeren. Er kunnen extra kosten in rekening worden gebracht door de bank en beperkingen gelden voor UBO-nationaliteiten, zakelijke activiteiten en/of rechtsgebieden.

Goed om te weten is dat de beschikbare valuta voor bankrekeningen in Labuan USD, EUR en GBP zijn. Er zijn bovendien ook multi-valuta accounts beschikbaar.

Een persoonlijk bezoek is voor het openen van een rekening in Labuan niet vereist en het duurt gemiddeld 2 weken om toegang te krijgen tot je nieuwe account. De minimale vereiste voor de eerste aanbetaling en het minimale maandelijkse saldo is USD 10.000,-.

Meer over de voordelen en opties van een bankrekening in Labuan

3. Rekening openen in Zwitserland

Een van de bekendste opties voor het openen van een bankrekening in het buitenland is nog altijd de (beruchte) Zwitserse rekening. Zwitserland is geen lid van de Europese Unie, maar is economisch wel verbonden met de regio; meer dan 1 miljoen EU-burgers leven en werken in het Alpenland, meer dan 60% van de Zwitserse export gaat naar de EU en ongeveer 68% van de import komt uit de Europese Unie.

Bekende Zwitserse banken zijn onder meer Crédit Suisse, UBS, HSBC en CIM Banque.

Velen werken met een minimuminleg, maar de hoogte van deze inleg verschilt per bank, beginnend bij een eerste storting van EUR/USD/CHF 5.000,-.

Voor Zwitserse spaarrekeningen zijn de rentes momenteel niet voordeliger dan die van de Nederlandse banken, maar er kunnen andere voordelen te behalen zijn uit een Zwitserse rekening, zoals een investering in valuta. Als je een rekening opent in Zwitserland kun je je geld vastzetten in Zwitserse franken (CHF), maar je kunt ook kiezen voor een multi-valutarekening met EUR, USD en CHF. Daarnaast krijg je toegang tot een online handelsplatform en kun je gebruikmaken van private banking-services (vermogensbeheer).

Het duurt ongeveer een week om een rekening te openen. Neem contact op voor meer info

4. Rekening openen in Belize

Belize (het voormalige Brits-Honduras) ligt aan de oostkust van Midden-Amerika, met in het oosten een kustlijn aan de Caribische Zee en in het westen een dichte jungle. Dit land biedt ten opzichte van de andere regio’s in deze lijst ook voor de kleinere vermogens interessante opties.

Hoewel Belize niet de beste bankjurisdictie ter wereld is, kan het een goede optie zijn om je persoonlijke fondsen te diversifiëren. Een van de voordelen van bankieren in Belize is dat je er weinig last van taalbarrières zult ondervinden als je goed Engels spreekt; dit is er de officiële taal. Zelfs in landen als Georgië – een land dat beter bekend staat als offshore aanbieder van financiële diensten – moet je vaak naar de grote filialen van de grotere banken om Engels-sprekende medewerkers te vinden. Dat obstakel kom je in Belize dus niet tegen.

In Belize moeten alle banken bovendien een liquiditeitsratio van 24% hebben, wat betekent dat ze te allen tijde minstens een kwart van alle deposito’s vasthouden. Ter vergelijking: de meeste Amerikaanse banken hebben een liquiditeitsratio van 3-4%. Daarnaast produceren banken in Belize geen nieuw geld, wat hun financiële stabiliteit nog verder verbetert.

Ook stabiliteitsbevorderend voor de banken in dit land is dat de valuta van het land gekoppeld is aan de Amerikaanse dollar. Dit betekent dat je geen onverwachte valkuilen hoeft te verwachten en dat de regering van het land stabiel en democratisch is.

Hoewel de lokale valuta de Belize dollar is, kun je als buitenlander ook een rekening openen in USD, EUR en GBP. Een voordeel van Belizaanse banken is dat de kosten voor het openen van een rekening laag zijn, evenals de minimale storting (USD 1.000,-). Het duurt ongeveer 2 weken om een rekening te openen en een persoonlijk bezoek is hiervoor niet vereist.

Neem contact op voor meer informatie

5. Rekening openen in Mongolië

Op zoek naar een Aziatische bank? Het tussen Siberië en China gelegen Mongolië komt waarschijnlijk ook niet als eerste in je op als het gaat om internationaal bankieren. Toch biedt het verrassende mogelijkheden.

Niet lang geleden was Mongolië de snelst groeiende economie ter wereld met groeicijfers van bijna 20%. Dit trok meer buitenlandse investeerders aan en mensen die van de nationale currency wilden profiteren. De belangrijkste reden waarom buitenlanders in Mongolië bankieren, zijn echter ongetwijfeld de berucht hoge rentetarieven.

Met een persoonlijke bankrekening of privé-account kun je kiezen voor verschillende valuta, namelijk MNT (Mongolian Tughrik), USD, JPY en CNY. Als je geld stort in de lokale valuta – de Mongoolse tugrik (MNT) – kun je maar liefst 16% rente verdienen op jaarbasis. Stortingen in Amerikaanse dollars kunnen zo’n 6% tot 7% rendement opleveren.

De minimale initiële storting is met USD 30 erg laag te noemen en een persoonlijk bezoek is voor het openen van een rekening in Mongolië niet vereist. Je kunt je rekening in 2 weken geopend hebben.

Ontdek meer over de mogelijkheden voor openen van een rekening in Mongolië. Contact

6. Rekening openen in Hongkong

Hongkong is, net als Macau, een speciale administratieve regio van de Volksrepubliek China en staat bekend als een van de veiligste en handigste plaatsen om te bankieren. Als grootste financiële centrum in Azië zal deze regio voor de meesten dan ook een minder verrassende optie zijn in dit rijtje. Het is bovendien de toegangspoort tot een van de grootste en snelst groeiende markten wereldwijd, China.

De banken in Hongkong zijn ideaal voor zowel particulieren als bedrijven die sterke cashmanagementdiensten in verschillende valuta nodig hebben en/of grote investeringsbehoeften hebben.

Hongkongse banken behoren tot de meest liquide banken ter wereld. Er zijn geen wisselkoerscontroles en accounts zijn beschikbaar in meerdere valuta’s. Bovendien wordt er ook een grote verscheidenheid aan beleggings- en verzekeringsproducten aangeboden.

Het aantal valuta die je hier op je rekening kunt bewaren is groot (USD, CNY, GBP, JPY, SGD, AUD, NZD, CAD, EUR, CHF, DKK, NOK, SEK, THB, BND en ZAR). De minimale storting is evenals het minimale gemiddelde saldo op je rekening HKD 10.000,-. Dit is omgerekend iets minder dan 1200 euro.

Voor het openen van een privé-rekening in Hongkong is een connectie met de regio echter wel een voorwaarde. In tegenstelling tot de overige opties die hier zijn opgesomd, is het bij Hongkongse banken dan ook wél noodzakelijk om een persoonlijk bezoek aan de bank te brengen.

Tot slot

Dit waren slechts een aantal voorbeelden van bankrekeningen die particulier geopend kunnen worden. Het openen van een bank in het buitenland is makkelijker dan de meeste denken en levert ook nog eens meer voordelen op. Heb jij ervaringen met het openen van een bank of heb je vragen? Laat dan een reactie achter en praat mee met de community.

13 October 2019

13 October 2019